ドアノックのきっかけとしてのつみたてNISA

30代、40代は「資産形成層」といわれ、終身雇用や年功序列といった以前はあたりまえだった雇用形態が崩壊しつつあり、常に所得に対する不安を抱えています。

一方、公的年金などの社会保障は、超高齢化社会を迎えようとしている日本が抱える財政問題などから大きくは期待できない状況です。

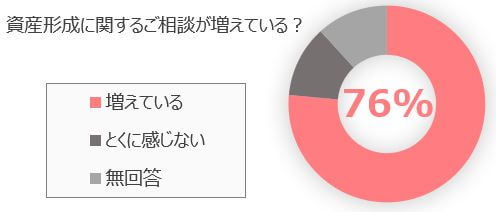

そこで、危機感を感じている「資産形成層」の方々は自助努力による積み立て投資による資産形成で老後の資金を準備しておくことは必要不可欠であると感じています。

そこで「積み立て投資」をきっかけとした新規顧客開拓が大変有効になってまいります。

老後の資金準備が心配なお客様に対して、もしもの時のための保障と投資信託の積み立てによる資産形成を合わせてご提案すれば頼りになるパートナーとしておつきあいの幅が広がります。

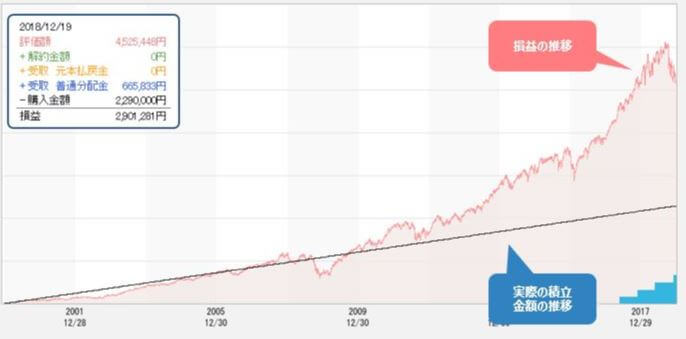

協会がご提供するシステム「投信NAVI」では、過去の運用シミュレーションを視覚的に訴えかける表示形式でお客様にご提案が可能となっています。

積み立て投資は、「ドルコスト平均法」といって定期的に一定額をファンドに投資することで、安い時期に沢山の口数を購入でき、高い時期は少しの口数しか購入しないことで、平均買い付け単価を平準化し、リスクを軽減する効果が見込めめます。

たとえ値動きの激しいファンドを積み立てていたとしても、いっとき相場が下落した場合、この期間は沢山の口数を購入でき、長期間積み立て続けることで基準価額の回復を待てば大きな収益が得られる可能性があります。

「そうはいっても、そんなこと信じられないよ~」

というお客様も多いのが実情です。

そこで

「投信NAVI」では実在のファンドを使ってシミュレーションしてお見せすることで、

お客様自身がご納得いただいた状態で積立のスタートにふみきることができます。

むしろ、「もっと早く投資信託を積み立てておけばよかった」

と早期の資産運用を開始しなかったことを後悔するお客様もでてきます。

20年以上の運用実績がある実在するファンドを例にとり、

「いつから、いくらずつ積み立てていたら今ごろこれくらいの収益がありましたよ。」

「途中でITバブルがはじけたり、リーマンショックがあったりと一時的に下落したとしても、つみたてをやめずに長期間積み立て続ければこのような結果となっていますよ。」

など

実績をもとにグラフや数値でお示しすることでお客様の将来設計の展望が描けるようになります。

つみたてNISAとNISAについて

NISAとつみたてNISAという金融庁も後押ししている制度があり、NISAはスポット購入対象、つみたてNISAは積み立て専用というイメージです。

制度的な概要は以下のとおりです。

・NISA → 最長5年間非課税、限度額 年間120万円

・つみたてNISA → 最長20年非課税 限度額 年間 40万円(NISA枠内)

・ジュニアNISA → 19歳まで 限度額 年間80万円

つみたてNISAは限度額こそ少ないですが長期で積み立てる見込みの方にとっては20年間の非課税があるというメリットがありますが、選べるファンドが少ないのが現状です。

それに対してNISA枠は最長5年間しか非課税になりませんが、選べるファンドは沢山あります。

・積立投資の場合、ボラティリティの高いファンドを選ぶほうがよい結果がが出やすいため株式型のファンドで運用することは有効である。

・20年後の株価は5年後の株価よりも高い可能性が高いので、非課税枠を20年後まで取っておかず早期に利用できるNISA枠で積み立てるという考え方がある。

NISA枠を使った積立購入も可能なので、希望するファンドがつみたてNISAで選べるファンドにない場合や早期に積み立てて資産形成していきたい場合はNISA枠すべてを積立に充てる提案をするのもひとつの選択肢です。

NISA枠で購入するファンドや株式が決まっていない方や購入するタイミングなどがわからないお客様でもNISA枠目いっぱい(毎月10万円)つみたてていただく契約のきっかけづくりも可能です。

こういったつみたてNISAに関する情報ひとつにしても一般のお客様はご存じないことが多く、お客様にとってはたいへん有益な情報といえますね。

そんな他では教えてくれない有益な情報を教えてくれるIFAを信用し、はじめて運用を始めようと決意します。

多くの投資初心者はおそるおそる運用を始めます。

投信NAVIを使って積立投資の有効性をご納得いただいて積立を始めた多くのお客様は、運用を継続するうちに恐怖心が徐々にうすれていきます。

そして、運用の成功体験を得たお客様は、積み立て額を増額、もしくはまとまったお金が出てきたらそれを運用にまわすようになります。

このようにNISA、つみたてNISAの制度的な説明と有効な運用方法に関する情報提供を積極的に行う大手証券会社や銀行の営業はあまりいません。

そこを新たな新規顧客開拓のチャンスととらえることで、IFAはほかの金融機関やネットではなかなか出てこない情報提供と提案ストーリーで差別化した提案を武器にIFAとしてコミッションをいただくに値するアドバイザーですと胸を張ってお客様に言いましょう。

運用が開始したらことあるごとに投信NAVIに保存したお客様の運用状況をお見せして、継続してお客様との接点を持ち続け、近況をお伺いするなど雑談の中から、新たな保険契約につなげたりと、保険と投信を横断的にアドバイスすることは保険募集人にとってたいへん有益なスキルとなります。

生涯お客様に寄り添うIFAとして、やりがいのあるお客様本位のお仕事を続けられるのではないでしょうか?

投信NAVIはNISA口座、特定口座、一般口座などの各口座にかかる税金を校了したシミュレーションができるうえに保存・印刷機能があります。

NISA口座で運用することによる節税効果を実際のファンドを使って実際の数値やグラフをお見せすることができるのでイメージしやすいうえにお客様の運用情報を入力しておき保存しておけば、各証券会社から受け取る報告書以外の情報を提供できるという意味でも

また会いたくなるアドバイザーになれるきっかけを作れます。

入会してくださったIFA法人様より、

「これまで様々な分析システムを使用してみて、積立投資シミュレーションに関してはやっぱり『投信NAVI』がいちばん使い勝手が良く見やすい。資産形成層からの相談はほとんどが積み立てのご相談が含まれる状況なのでとても役立つ」

とおっしゃっていただきました。

また、新しくなった金融電卓機能をご紹介しましたところ、

「お客様の目の前で簡単に操作できて、便利そう!」

と好評価をいただきました。

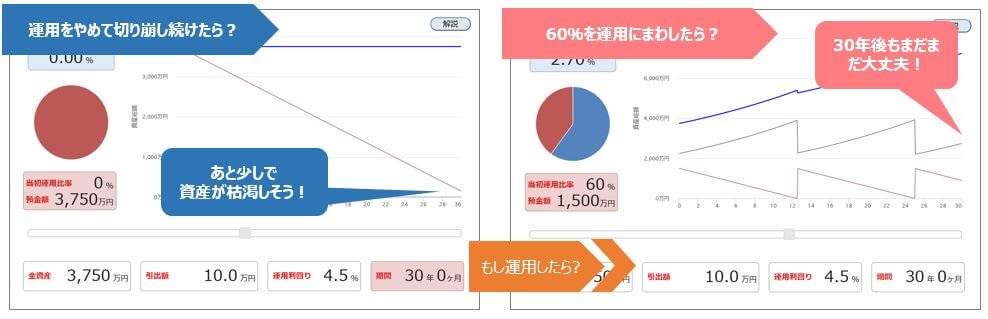

こちらも長期投資シミュレーション、積み立てシミュレーションとその後の資産取り崩し運用シミュレーションはリタイアメントプランニングをするにあたりとても便利なツールとなっております。

関連記事>投信販売支援システム【投信NAVI】

関連記事>【投信NAVI】を使った実践的アプローチ手法を公開しました

関連記事>【投信NAVI】が変額保険の販売に役立つ本当の理由

関連記事>保険代理店による資産形成提案が必要な理由

関連投稿一覧>協会の取り組みについて